目前我国经济正处于经济转型的过程之中,要坚持以开放促创新,健全科技对外开放体制机制,完善面向全球的创新体系,主动融入全球创新网络,突出重点领域和关键环节,补齐开放创新制度短板;要深化金融供给侧结构性改革,一方面,强化大型商业银行主力军作用,深化政策性银行改革,推动中小银行回归本源和主业,推动各类金融机构在规模、结构、区域布局上更加合理。另一方面,提高债券市场市场化定价能力和市场韧性,充分发挥资产证券化盘活存量资产作用,增强货币市场稳健性,进一步优化融资结构。

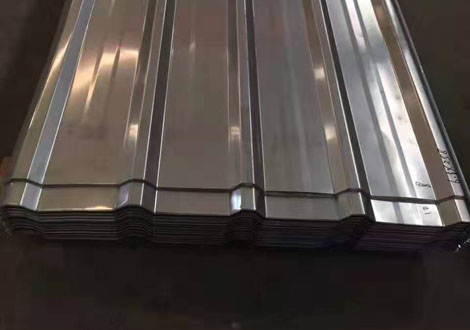

从黑色系期货盘面来看,从周度上来看,不少品种较上周价格下降。其中彩涂不锈钢瓦楞板收3637,较上周收盘价3655降18个点,周结算价3618,较上周结算价3656降38个点。最新持仓188万手,今日单日减仓近7万手,较上周末增仓近4万手。技术角度看,周线收长下影十字星线,如果在3630附近稳住,有望小幅反弹,但上方需要关注3650、3685两个关口。受现实因素影响,反弹空间或受限。

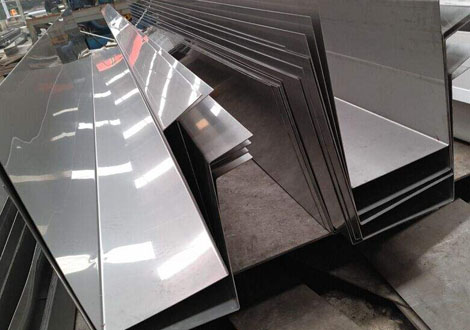

从不锈钢瓦现货市场来看,供给端:由于宏观政策预期的带动,钢厂的产能释放意愿略有增强,铁水产量存在释放的动力,但品种产量却有所承压。需求端:由于季节性天气效应的显现,北方的热辣滚烫和南方的阴雨连绵相互交织,使得市场成交处于不稳定状态,终端需求释放力度依然不强。成本端:由于铁矿石价格小幅下滑,焦炭价格小幅下跌,废钢价格稳中下跌,使得生产成本的支撑力度依然有所减弱。国内钢材市场将在宏观政策预期仍存、钢厂产量有限释放、市场成交时好时坏、成本支撑力度减弱的影响下,国内钢市或将呈现弱势之中的探涨行情。

从需求端来看,6月份,由于季节性天气效应不断加强,南方地区将受到南海热带低压的影响逐渐进入台风和梅雨季,北方地区也将进入高温和雷雨交替的季节,将对建筑工程项目建设进度制约加重,建筑钢材需求释放或将面临明显收缩态势。制造业方面,由于景气度继续回落至收缩区间运行,特别是新订单指数回落至收缩区间,制造业用钢需求也将有所承压。

从行业整体来看,自2021年下半年房地产下行周期开始以来,地产用钢需求的衰减对钢铁消费形成较大拖累,特别是建筑钢材的消费明显下滑;2021年-2023年我国粗钢表观消费量连续三年下降,年均下滑率在3.8%;2024年1-4月,我国不锈钢瓦楞板表观消费量30985.7万吨,同比下降5.4%,已超前三年年均降速,呈现有所加速态势。当前国家不断强化房地产各项政策,以促进房地产行业去库存,但房地产行业的重点改善当前还集中在销售及相关配套方面,在保交楼政策的落地实施下,4月份单月地产施工面积增速再现回正。对于房地产投资来说,短期内仍难扭转其下滑局面,因而对整体用钢需求的改善空间有限,年内我国粗钢表观消费仍将延续下滑局面。

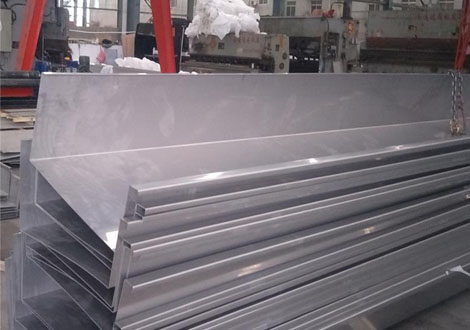

综合来看,目前宏观政策方面仍在不断加强落地,但随着高温雨季逐步来临,下游需求释放将有所收缩,钢铁产量仍处相对高位,不锈钢天沟市场供需关系在6月份将有所转弱,预计2024年6月份国内钢铁市场或将呈现震荡回落运行态势,但在宏观政策强预期及原料成本韧性支撑下,回落幅度相对有限。